Дивіться також

16.09.2025 10:56

16.09.2025 10:56Не идите против ФРС. Именно под таким девизом работает нынче рынок акций США. S&P 500 обновил очередной рекордный максимум на ожиданиях снижения ставки по федеральным фондам. Согласно исследованиям Bloomberg, за последние шесть не связанных с рецессией циклов широкий фондовый индекс в среднем рос на 8% после первого акта монетарной экспансии. С учетом длительной, 9-месячной, паузы его можно назвать первым.

Ожидания возобновления цикла ослабления денежно-кредитной политики снижает доходность казначейских облигаций, уменьшает затраты компаний по привлеченным ресурсам и увеличивает их прибыль. Одновременно вера в более низкие ставки в будущем стимулирует перелив капитала из фондов денежного рынка в ETF на ценные бумаги США. С начала 2025 перетекло $800 млрд, в том числе $475 млрд в фонды акций.

Динамика доходности казначейских облигаций США

Рынок с оптимизмом смотрит и на действия ФРС, и на поддержку со стороны Дональда Трампа. Президент США призвал Центробанк сделать большую резку, так как условия этому содействуют. Хозяин Белого дома предлагает уменьшить периодичность предоставления корпоративной отчетности с одного квартала до полугода, чтобы менеджеры могли спокойно работать, не отвлекаясь на бумажки. Инвесторам такие сроки затруднят принятие решений о покупке акций.

Однако когда рынками правит жадность, корпоративная отчетность уходит на второй план. Если снижения ставки ФРС недостаточно, на помощь приходят новые драйверы. Сделка США и Китая по TikTok или покупка Илоном Маском акций Тесла на $1 млрд.

Рынок стал куда более рискованным, чем 10 лет назад. Если в те времена, а также в 1964, удельный вес пяти самых значимых по капитализации акций в структуре S&P 500 составлял менее 12%, то сейчас – почти 28%. Доминирующие на рынке корпорации связаны с одним-единственным драйвером – технологиями искусственного интеллекта. На их разработку и развитие только в 2025 будут потрачено колоссальные $400 млрд. Если что-то пойдет не так, рынок будет уязвим для серьезной коррекции.

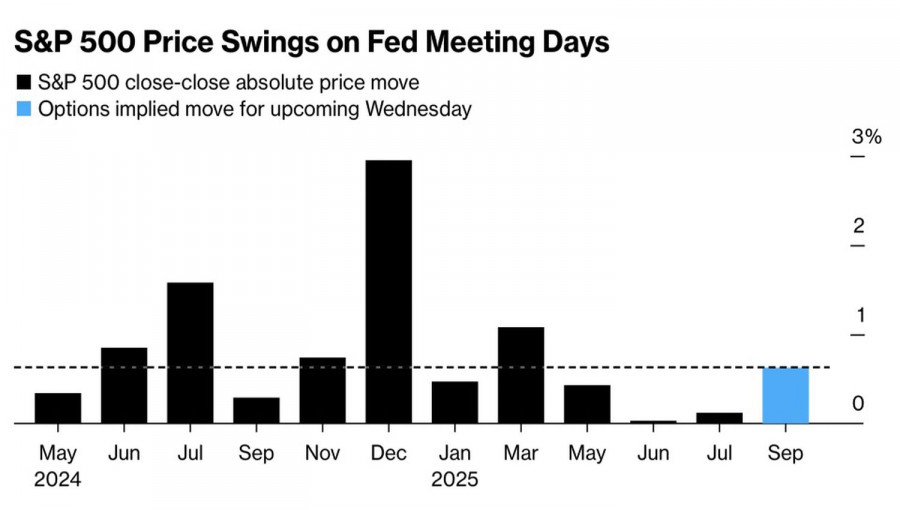

Реакция S&P 500 на итоги заседаний FOMC

Впрочем, пока с ИИ все в порядке, можно и на других темам сосредоточить свое внимание. Например, на предстоящем заседании FOMC. Morgan Stanley и JP Morgan подают предупреждающие сигналы. Дескать, до этой встречи ФРС рынок был чрезмерно самодоволен. Он не обращал внимание на охлаждение экономики США. Однако после возобновления цикла монетарной экспансии начнет это делать. В итоге продвижение S&P 500 на север не будет таким же стремительным, как в апреле-сентябре. Тем не менее Morgan Stanley выставляет таргет в 7200 к середине 2026.

Технически на дневном графике широкого фондового индекса первый из двух обозначенных ранее целевых ориентиров по лонгам на 6565 и 6700 из сопротивления превращается в поддержку. Пока S&P 500 находится выше нее, имеет смысл отдавать предпочтение покупкам.

Вы сегодня уже поставили лайк статье

*Представлений аналіз ринку носить інформативний характер і не є керівництвом до здійснення угоди.