Дивіться також

07.11.2025 15:46

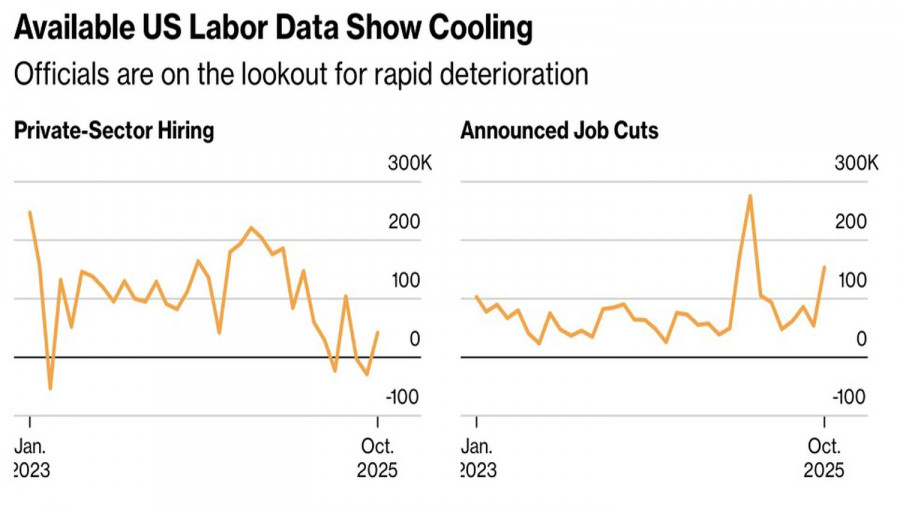

07.11.2025 15:46Не верь глазам своим, верь ушам. В то время как хор чиновников ФРС вещает в пользу осторожности, альтернативные данные показывают охлаждение рынка труда. Шансы на снижение ставки по федеральным фондам в декабре то взлетают к 74%, то падают до 62%. Однако инвесторы, похоже, сделали выбор. Они предпочитают верить глазам. Статистика от ADP и Challenger топит доллар США, и «ястребиные» спичи полпредов Федрезерва ему не помогают.

Динамика показателей рынка труда США

В первом полугодии 2025 индекс USD падал не потому, что ФРС намеревалась возобновить цикл монетарной экспансии. Имел место подрыв доверия к гринбэку на фоне хаоса экономической политики Белого дома. Самые высокие тарифы с 1930-х запустили нарратив «продай Америку». Эта тема была реанимирована вместе с началом процесса о законности пошлин на импорт в Верховном суде. Риски их возврата растут с каждым днем. Дональда Трампа беспокоит, что другие страны будут смеяться над Соединенными Штатами. Не только над ними. Над президентом и долларом.

MUFG отмечает, что евро в 2025 становится самой привлекательной валютой для создания и диверсификации резервов центробанками. Спрос на акции и облигации эмитентов Старого Света зашкаливает. Эти попутные ветры наверняка помогут EUR/USD восстановить восходящий тренд. Как и отток капитала с американского фондового рынка. По мнению Goldman Sachs, он будет происходить, так как экономика США уже не выглядит на голову выше всех остальных. Она замедляется, в то время как другие наращивают обороты.

Полагаю, этот процесс уже начался. S&P 500 перестал рисовать новые максимумы и настроен на коррекцию. Доходность казначейских облигаций растет. Не факт, что из-за ожиданий сохранения ставки по федеральным фондам в декабре на уровне 4%. Вполне возможно, трежерис сбрасывают с рук нерезиденты.

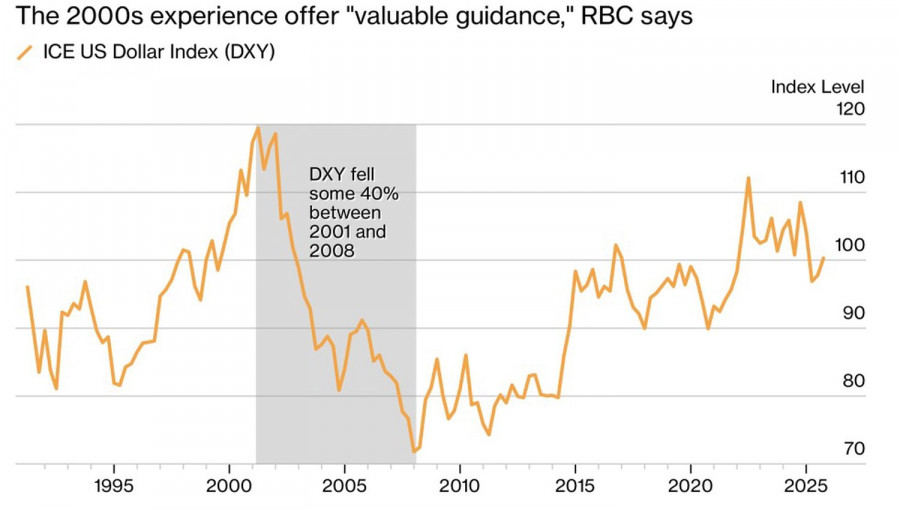

Динамика индекса USD

В 2001-2008 имело место 40%-е падение индекса USD. И началось оно с кризиса доткомов в 2000. Падение фондовых индексов США из-за краха интернет-компаний запустило процесс диверсификации инвестиционных портфелей в пользу неамериканских активов. Нечто подобное может иметь место и в настоящее время. Как и четверть века назад, на рынке акций сложилась высокая концентрация: судьбу S&P 500 определяет горстка компаний.

Таким образом, сохранение высокой вероятности снижения ставки по федеральным фондам в декабре, подрыв авторитета доллара США и потенциальный отток капитала с американского фондового рынка усиливают вероятность завершения отката к «бычьему» тренду по EUR/USD.

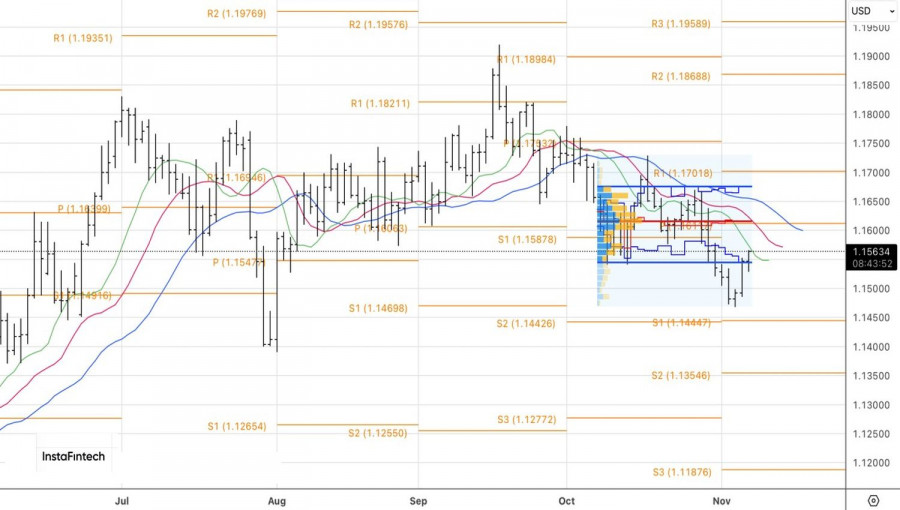

Технически на дневном графике основной валютной пары имеет место уверенное возращение EUR/USD в диапазон справедливой стоимости 1,1545-1,1675. Это позволило трейдерам нарастить сформированные из области 1,1470-1,1490 лонги. Их следует удерживать и периодически наращивать. В качестве первоначальных таргетов выступают отметки 1,1615 и 1,1700.

Вы сегодня уже поставили лайк статье

*Представлений аналіз ринку носить інформативний характер і не є керівництвом до здійснення угоди.