23.05.2025 05:31 PM

23.05.2025 05:31 PMيتأرجح الذهب بين أقصى الحدود مع اقتراب نهاية الربيع. كان الأسبوع المنتهي في 16 مايو الأسوأ للمعدن الثمين بسبب التفاؤل بأن سياسات الحماية للبيت الأبيض قد بلغت ذروتها بعد هدنة تجارية بين واشنطن وبكين. وعلى النقيض من ذلك، فإن الفترة الممتدة لخمسة أيام حتى 23 مايو قد تصبح أفضل أسبوع للذهب في شهر على الأقل، مدفوعة بتزايد المخاوف المالية في الولايات المتحدة. يتجه المستثمرون نحو الأصول الآمنة - والذهب يتفوق في هذا الدور.

في الولايات المتحدة، ارتفع حجم الأوراق المالية للخزانة المستحقة من 4.5 تريليون دولار في عام 2007 إلى ما يقرب من 30 تريليون دولار اليوم. في الوقت نفسه، قفزت نسبة الدين الوطني إلى الناتج المحلي الإجمالي من 35% إلى 100%. تتوقع Moody's أن هذا الرقم قد يصل إلى 134% بحلول عام 2035 ما لم تتخذ واشنطن إجراءات استثنائية للحد من نموه. وبالنظر إلى مشروع القانون الضريبي الذي أقره مجلس النواب، لا يبدو أن دونالد ترامب يميل إلى اتخاذ أي إجراء من هذا القبيل.

وفقًا لمكتب الميزانية في الكونغرس، فإن الإجراءات الموضحة في مشروع القانون ستزيد العجز بمقدار 2.7 تريليون دولار إضافية. سيتطلب تمويل مثل هذا العجز إصدار سندات خزانة على نطاق واسع، وسيطالب المستثمرون بعوائد أعلى. في الظروف العادية، فإن ارتفاع عوائد السندات سيضع ضغطًا على XAU/USD - لكننا نشهد حاليًا بيعًا واسع النطاق للأصول الأمريكية، بما في ذلك الدولار، مما يسمح للذهب بالتألق.

ديناميكيات الذهب مقابل عوائد الخزانة الأمريكية

التوترات الجيوسياسية تدعم أيضًا عمليات شراء الذهب. خلف الكواليس في اجتماع وزراء المالية ومحافظي البنوك المركزية لمجموعة السبع، أبلغ وزير الخزانة الأمريكي سكوت بيسنت نظراءه الأوروبيين أن الولايات المتحدة مستعدة لتشديد العقوبات ضد روسيا بسبب رفضها إنهاء النزاع المسلح في أوكرانيا. وفي الوقت نفسه، تشير تقارير الاستخبارات الأمريكية إلى أن إسرائيل تستعد لشن ضربات على المنشآت النووية الإيرانية.

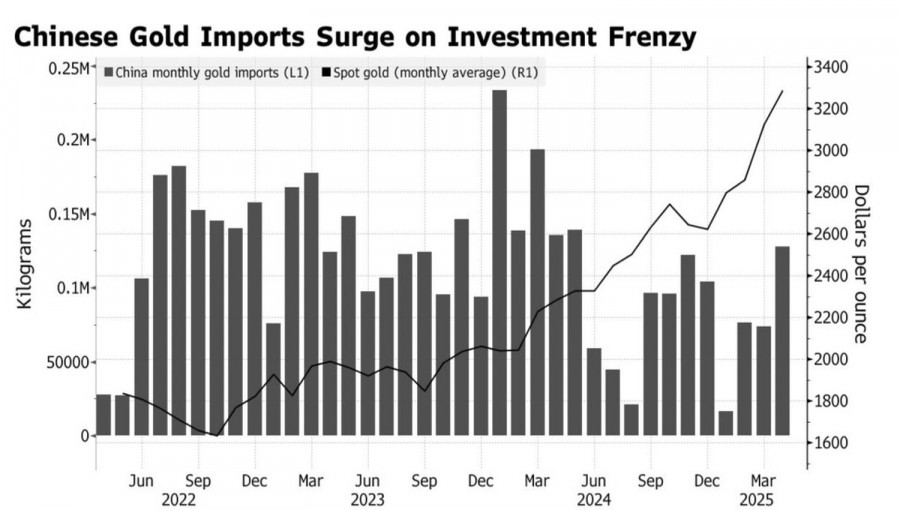

إضافة إلى الخلفية المتفائلة، هناك زيادة في الطلب على الذهب المادي من الصين. في أبريل، قفزت واردات الصين إلى 127.5 طن، مسجلة أعلى مستوى لها في 11 شهرًا. وهذا يعزز الفكرة بأن انتعاش الذهب من الحد الأدنى لنطاق التوحيد متوسط الأجل بين 3100-3400 دولار للأونصة ليس مجرد تقني، بل أساسي.

ديناميكيات استيراد الذهب في الصين

علاوة على ذلك، قد يقترب توقف الاحتياطي الفيدرالي عن تخفيف السياسة النقدية من نهايته قريبًا. وفقًا للمسؤول في اللجنة الفيدرالية للسوق المفتوحة كريستوفر والر، إذا استقرت التعريفات الجمركية بالقرب من 10% خلال فترة التوقف الحالية البالغة 90 يومًا، فمن المرجح أن يقوم الاحتياطي الفيدرالي بخفض معدل الأموال الفيدرالية في النصف الثاني من العام. تاريخيًا، يؤدي التخفيف النقدي إلى إضعاف الدولار الأمريكي ويدعم المكاسب في XAU/USD. كلما اقترب هذا السيناريو، كلما أصبح التوقعات للذهب أكثر إيجابية.

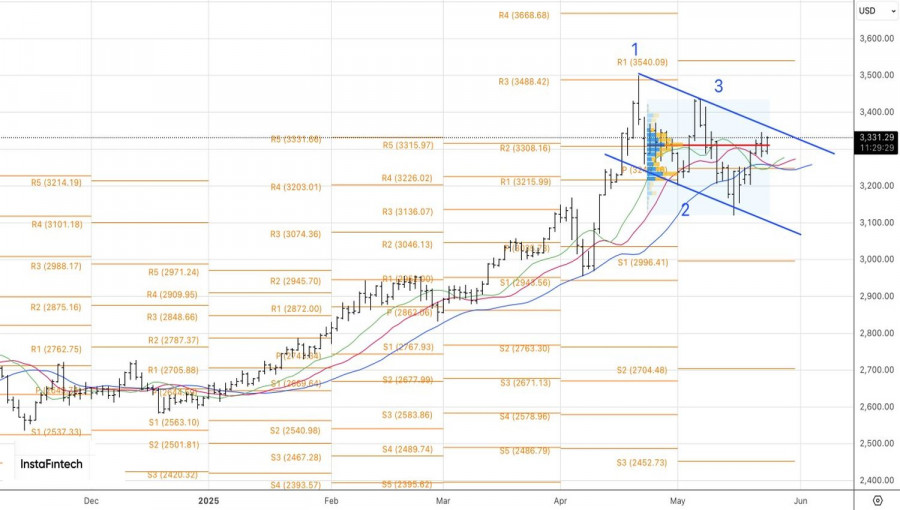

الصورة الفنية

على الرسم البياني اليومي، اخترق الذهب فوق مستوى قيمته العادلة من الأسفل، مما يشير إلى اهتمام قوي بالشراء. يشكل التحرك المستمر فوق 3308 دولار للأونصة، يليه اختبار ناجح للحد العلوي للقناة الهابطة السابقة، إشارة صعودية—مما يشير إلى أنه قد يكون الوقت مناسبًا لإعادة الدخول في مراكز شراء طويلة.

You have already liked this post today

*The market analysis posted here is meant to increase your awareness, but not to give instructions to make a trade.