23.05.2025 02:59 PM

23.05.2025 02:59 PM新事物往往是被遺忘的舊事物。隨著春天即將結束,那句早已被拋之腦後的口號“賣出美國”在市場上重新流行起來。這句話在唐納德·特朗普於四月初實施廣泛的關稅措施後開始流行,因這些措施加劇了人們對美國經濟衰退的擔憂。如今,美國面臨的是另一個挑戰——財政挑戰。而美元不再是自動在壓力時期升值的避險貨幣。然而,美國總統對歐洲聯盟的威脅正抑制著歐元兌美元(EUR/USD)匯率的上升幅度。

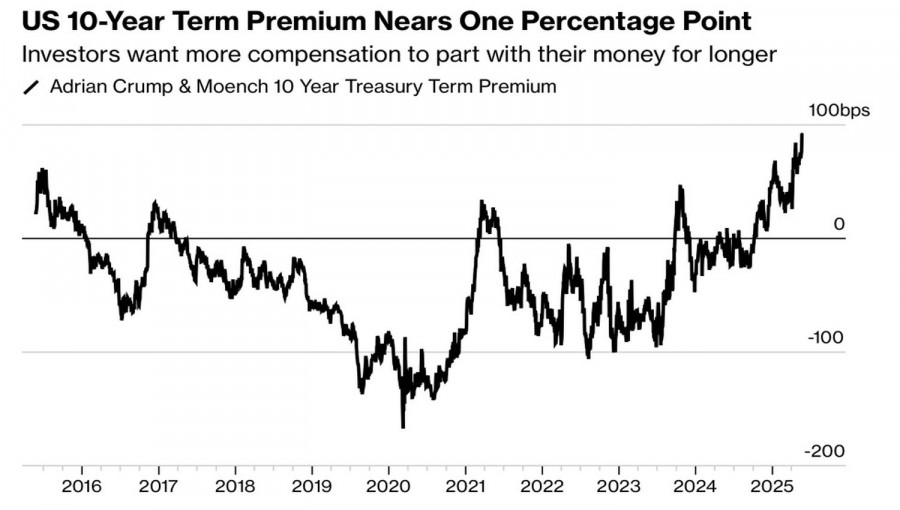

根據穆迪的預測,如果美國聯邦債務在未來十年內確實攀升至GDP的134%,投資者要求更高的風險補償是合理的。美國債券市場的所謂期限溢價已經飆升至2014年以來的最高水平。這突顯了市場對共和黨減稅提案的深層不安。

圖表:美國國債期限溢價趨勢

財政問題正在侵蝕對美國美元的信心。根據德意志銀行的分析,美國的財政困境對美元構成的威脅比對國債更大。國內買家可能會繼續吸收政府債務,但外國投資者的猶豫不決可能為美元指數帶來進一步的打擊。

然而,白宮有其自身的議程。唐納·川普不等週末,以免震動股市,便威脅對從歐盟進口的商品徵收50%的關稅。他認為華盛頓與布魯塞爾之間的談判進展緩慢,與歐洲的協商困難,因此認為是時候讓他們“行動起來”。否則,從6月1日起更高的進口關稅將生效。

市場正在為新一輪的貿易戰做準備。雖然美國與中國相對快速打成共識,但與歐盟達成一致可能更具挑戰。布魯塞爾正準備針對性措施,而以牙還牙的關稅很可能會損害美國和歐洲經濟。歐元區的商業活動已經亮起警示燈,那麼當50%的關稅生效時會發生什麼?

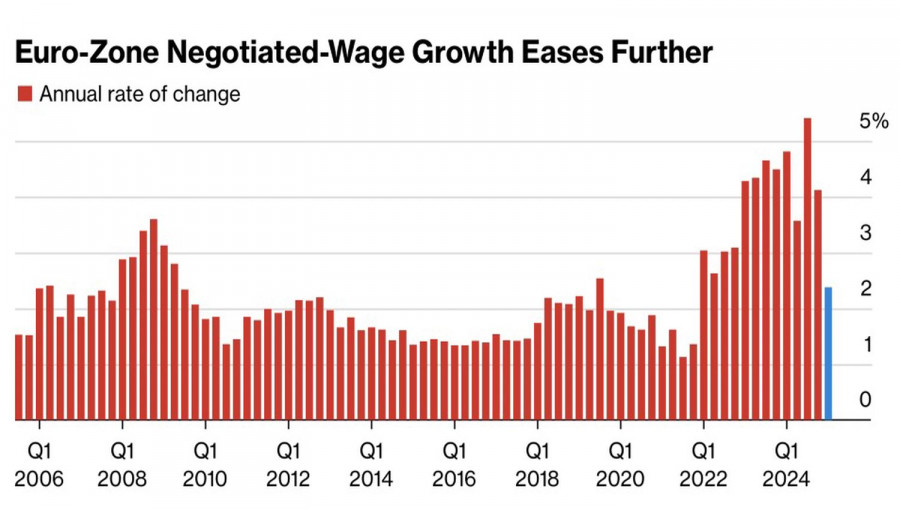

唯一潛在的救命稻草似乎是歐洲央行持續的貨幣寬鬆政策。平均工資的急劇放緩——其水平現在是自2021年底以來的最低,即意味著管理委員會有大量空間來降低利率。

圖表:歐元區平均工資增長趨勢

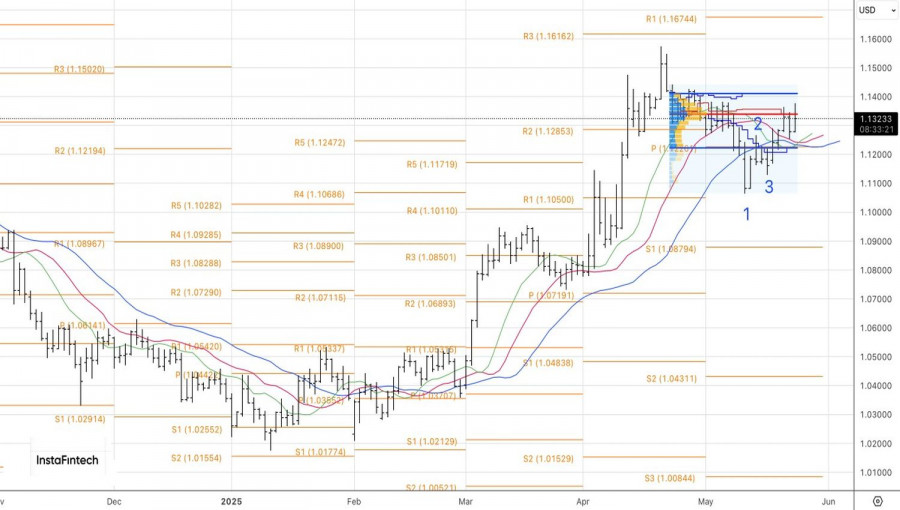

因此,儘管財政挑戰對美元帶來壓力,但美國和歐盟無法迅速達成妥協的情況,對歐元來說是明顯的負面因素,因為人們擔心會失去貿易戰。在這種風險平衡中,EUR/USD 億元對可能會進一步加強整固的機會。

技術面上,日線圖顯示圍繞著公允價值的鬥爭正在展開,該價值位於 1.134 附近。如果多頭獲勝,他們可以擴大在歐元跌破 1.13 美元時建立的長倉。相反地,如果空頭繼續掌控這一關鍵水準,投資者將需等待 EUR/USD 的更深度回調來發起新的長倉。

You have already liked this post today

*这里的市场分析是为了增加您对市场的了解,而不是给出交易的指示。