Шунингдек қаранг

23.05.2025 14:41

23.05.2025 14:41Новое – это хорошо забытое старое. На исходе весны на рынки вернулся позабытый было лозунг «продай Америку». Он стал популярен после введения Дональдом Трампом масштабных тарифов в начале апреля, что усилило риски по поводу рецессии в экономике США. Сейчас у Штатов другая проблема – фискальная. А доллар – уже не валюта-убежище, чтобы когда запахло жареным, он рос. Впрочем, угрозы хозяина Белого дома в адрес Евросоюза, подрезают крылья EUR/USD.

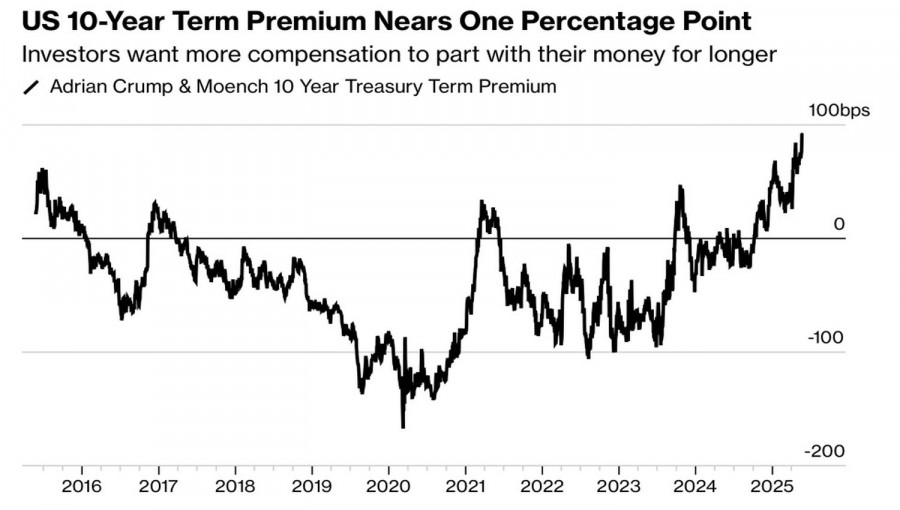

Если государственный долг США действительно вырастет до 134% от ВВП в течение следующего десятилетия, как прогнозирует Moody's, инвесторы вправе требовать более высокую компенсацию за риск. Так называемая срочная премия на американском рынке облигаций взлетела к максимальным отметкам с 2014. Это показывает, насколько сильно инвесторам не нравится законопроект республиканцев о снижении налогов.

Динамика срочной премии за риск по трежерис

Фискальные трудности еще больше подрывают доверие к доллару США. По мнению Deutsche Bank, они несут больше негатива для американской валюты, чем для казначейских облигаций. У долговых обязательств найдутся покупатели внутри страны, а вот нежелание иностранцев их приобретать станет очередным гвоздем в крышку гроба индекса USD.

Впрочем, у Белого дома свои планы. Дональд Трамп не стал дожидаться выходных, чтобы не пугать рынок акций, и пригрозил ввести 50%-й тариф на товары, поступающие из Евросоюза. Дескать, текущие переговоры Вашингтона и Брюсселя ни к чему не ведут, с европейцами сложно иметь дело, пусть пошевелятся. Если нет, то с 1 июня получат более высокие пошлины на импорт.

На рынках запахло новой торговой войной. Причем если с Китаем США достаточно быстро нашли общий язык, то с Евросоюзом это будет сделать сложнее. Тот готовит ответные меры, и взаимный обмен ударами нанесет ущерб как американской, так и европейской экономике. Деловая активность валютного блока и так подает тревожные сигналы, а что будет при 50%-м тарифе?

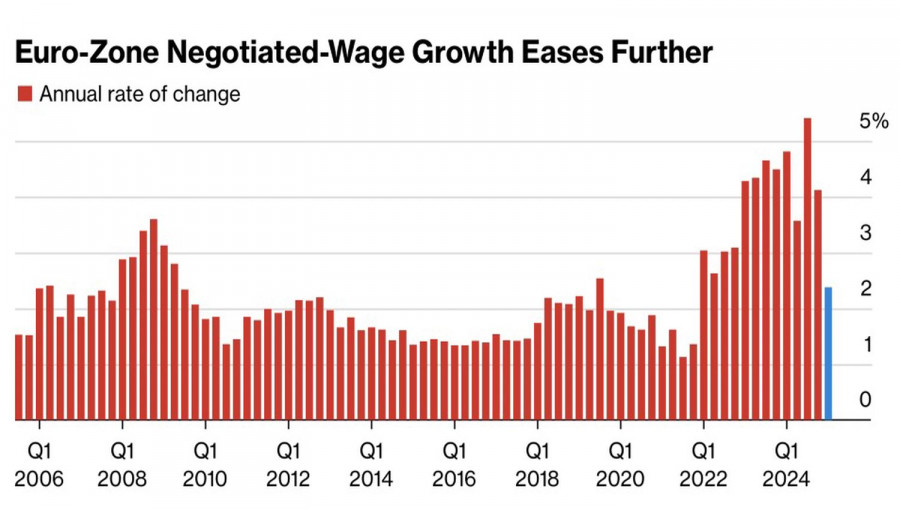

Единственным спасением представляется продолжение цикла монетарной экспансии ЕЦБ. И замедление средних зарплат в Старом Свете до минимальных отметок с конца 2021 сигнализирует, что у Управляющего совета есть все основания снизить ставки.

Динамика средних зарплат в еврозоне

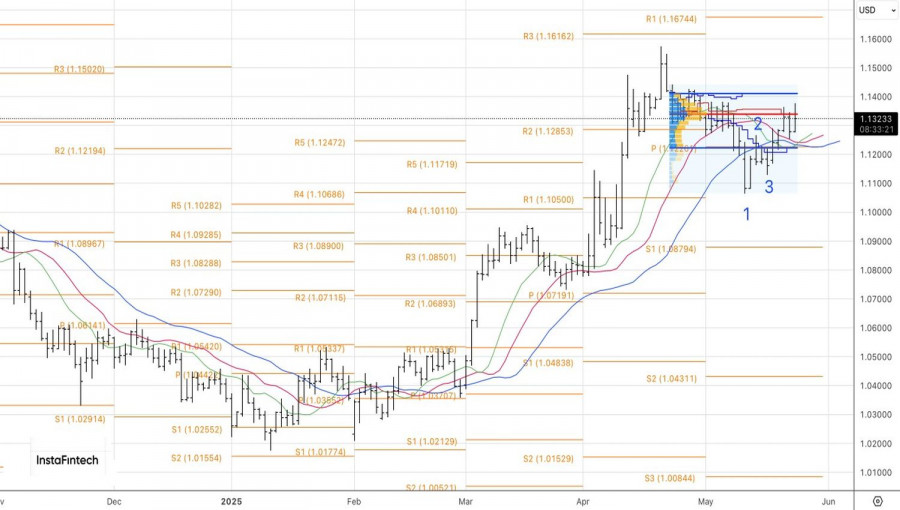

Таким образом, если трудности фискального характера несут вред американскому доллару, то неспособность США и Евросоюза быстро прийти к компромиссу – явный негатив для евро в силу страхов по поводу поражения в торговой войне. Такая расстановка сил еще больше увеличивает риски консолидации EUR/USD.

Технически на дневном графике основной валютной пары идет борьба за справедливую стоимость, расположенную вблизи отметки 1,134. Победа «быков» позволит нарастить сформированные на падении евро ниже $1,13 лонги. Напротив, если важный уровень останется за «медведями», останется ждать проседания EUR/USD для покупок.

Вы сегодня уже поставили лайк статье

*Тақдим этилган бозор таҳлили ахборот тавсифига эга ва битим тузиш учун кўрсатма бўлиб ҳисобланмайди.