Shuningdek qarang

09.09.2025 08:07

09.09.2025 08:07Нужно использовать то, что работает. Рынок поверил, что ФРС будет снижать ставку по федеральным фондам. Даже «ястребиный» сюрприз от американской инфляции за август не отговорит Центробанк от ослабления денежно-кредитной политики. Вкупе с сильной корпоративной отчетностью и верой инвесторов в потребителей, это дает основание продолжать выкупать провалы S&P 500. Даже в условиях сезонно слабого для широкого фондового индекса сентября.

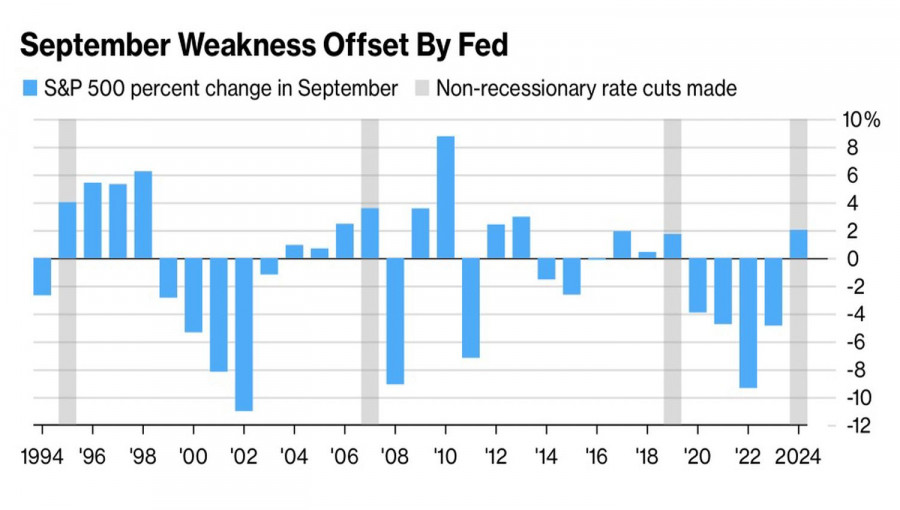

По факту первый месяц осени может оказаться не таким уж страшным для акций. Согласно исследованию Bloomberg, начиная с 1971, S&P 500 часто рос в сентябре, если ФРС снижала ставки не в рецессионный период. Характерным примером стал сентябрь прошлого года. Экономика США не находилась в состоянии спада, Центробанк срезал стоимость заимствований на 50 б.п, а широкий фондовый индекс подскочил на 2%. Средний прирост в такие периоды составил 1,2%, средняя просадка по итогам первого месяца осени за все время ведения учета – 1%.

Динамика S&P 500 в сентябре

Приблизительно такого же ралли, на 2%, к концу года ожидает от S&P 500 Goldman Sachs. К середине следующего на 6% благодаря игре компаний в догонялки на фоне благоприятных экономических перспектив. Банк отмечает, что бумаги среднего эмитента отстают от своих 52-недельных максимумов на 11%. Им есть куда расти, а у инвесторов есть возможность пересматривать портфели. У рынка сохраняется надежда, что большой и красивый закон Дональда Трампа о снижении налогов будет способствовать большей покупательной способности домохозяйств и корпораций. Это подставит плечо экономике США.

По мнению Morgan Stanley, долгосрочные перспективы S&P 500 остаются «бычьими». Причем балом будут править компании с малой капитализацией. Вместе с тем в ближайшее время будет иметь место процесс перехода связанных с тарифами затрат на потребителей. Одновременно снижение ФРС ставки по федеральным фондам может стимулировать спрос на рабочую силу, повысить темпы роста зарплат и увеличить риски разгона инфляции. Стагфляционный фон – ключ к коррекции широкого фондового индекса.

Давление на американские акции способны оказать отчет Белого дома об эффективности деятельности Бюро статистики труда и намерение американской администрации составить такой же отчет в отношении ФРС. Оба документа могут стать оружием Дональда Трампа. Они позволят президенту найти причины для увольнения чиновников FOMC.

Потеря доверия к Федрезерву на фоне манипуляций со статистикой – веский аргумент в пользу роста волатильности и доходности облигаций. Эти факторы будут оказывать давление на американские акции.

Технически на дневном графике S&P 500 был сформирован внутренний бар. Появилась возможность поставить отложенные ордера на покупку широкого фондового индекса от 6512 и на продажу от 6480. При этом отбой от справедливой стоимости на 6455 даст основания для переворота.

Вы сегодня уже поставили лайк статье

*Taqdim etilgan bozor tahlili axborot tavsifiga ega va bitim tuzish uchun ko'rsatma bo'lib hisoblanmaydi.