—мотрите также

06.11.2025 10:17

06.11.2025 10:17ѕерегрев. »менно так можно охарактеризовать ситуацию на рынке акций —Ўј в начале но€бр€. ѕосле бурного роста на более чем 40% от уровней апрельских минимумов S&P 500 откатилс€ назад. Ўирокий фондовый индекс взвешивает все за и против продолжени€ северного похода. “ехнологии искусственного интеллекта Ц мощный Ђбычийї драйвер, однако он во многом учтен в котировках. Ѕолее того, инвесторов терзают сомнени€, смогут ли колоссальные вложени€ денег в »» окупитьс€.

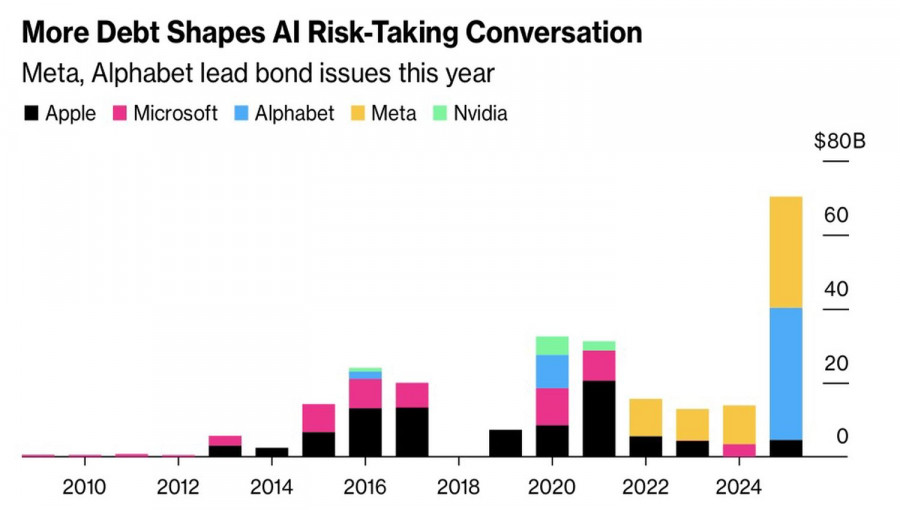

ƒинамика займов дл€ инвестиций в искусственный интеллект

— точки зрени€ фундаментальных оценок S&P 500 €вно перекуплен. ” сегодн€шнего рынка акций есть немало общего с тем, что было в начале XXI века. “огда интернет-компании росли как на дрожжах, однако в итоге все завершилось печально. ¬се пузыри заканчиваютс€ с треском, но есть много плохих дней, когда они раздуваютс€. ¬ €нваре 2000 Nasdaq просел на 3% в течение п€ти торговых дней, но инвесторы выкупили провал в надежде на совершенство рынка. ¬ итоге до своего разгрома в марте того же года фондовый индекс вырос на 28%.

Ќа самом деле то €нварское пике было предупреждающим сигналом. ¬полне возможно, откат в начале но€бр€ - тоже. —овременный рынок акций также воспринимаетс€ как совершенство. ѕоэтому сомнени€ в снижении ставок ‘–—, высокие фундаментальные оценки и растуща€ доходность казначейских облигаций —Ўј зачастую игнорируютс€. “ем не менее признаки перегрева налицо.

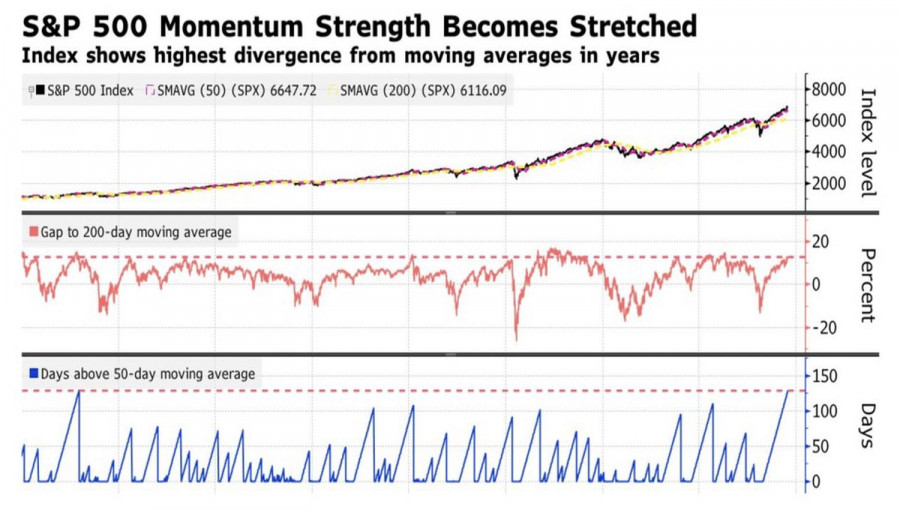

ƒинамика S&P 500, гэпа с EMA и длительности нахождени€ выше EMA

–азрыв S&P 500 с 200-дневной скольз€щей средней увеличилс€ до 13%. “акие спреды исторически €вл€ютс€ неустойчивыми. —о временем они сокращаютс€ при помощи коррекций. Ўирокий фондовый индекс торгуетс€ выше 50-периодичной EMA наиболее продолжительное врем€ с 2011. —ами по себе эти признаки перегрева не обещают отката, однако заставл€ют инвесторов держать уши востро. Ќа рынке возникают сомнени€, что стратеги€ покупок провала будет также эффективно работать, как она это делала с апрел€.

— другой стороны, рынок продолжает видеть хорошее даже в плохом. S&P 500 не испугал факт уменьшени€ веро€тности снижени€ ставки по федеральным фондам в декабре с 74% до 62% после выхода в свет сильной статистики по деловой активности в секторе услуг от ISM и данных по зан€тости в частном секторе от ADP. ‘–— имеет двойной мандат, и даже если экономика —Ўј чувствует себ€ хорошо, а рынок труда охлаждаетс€, ÷ентробанк все равно будет ослабл€ть денежно-кредитную политику.

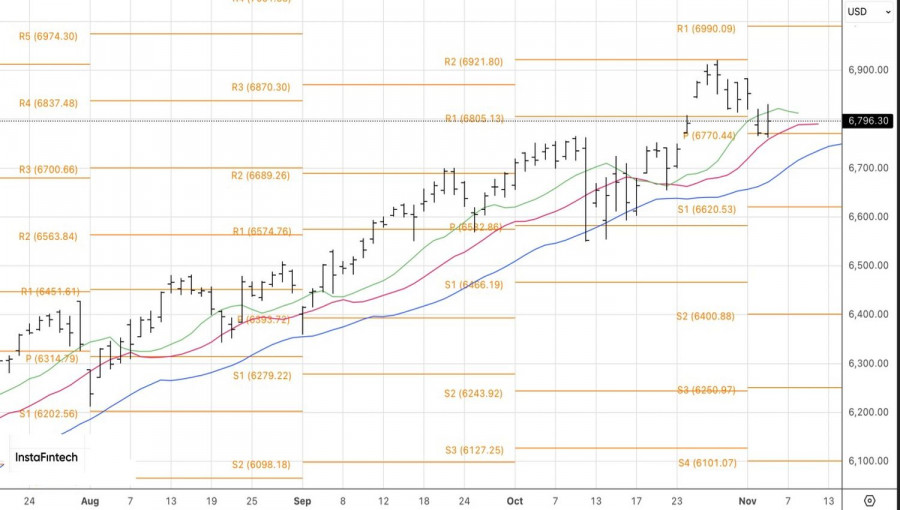

“ехнически на дневном графике S&P 500 имеет место тест первой из трех скольз€щих средних, вход€щих в состав јллигатора Ѕилла ”иль€мса. ¬озвращение котировок к максимуму бара пробо€ на 6830 станет основанием дл€ покупок в рамках стратегии —в€той √рааль Ћинды –ашке. Ќапротив, падение широкого фондового индекса ниже пивот-уровн€ 6770 Ц повод дл€ формировани€ коротких позиций.

¬ы сегодн€ уже поставили лайк статье

*ѕредставленный анализ рынка носит информативный характер и не €вл€етс€ руководством к совершению сделки.