Veja também

16.06.2025 03:19 PM

16.06.2025 03:19 PMIsrael e Irã seguem trocando ataques com mísseis, mas os mercados parecem adotar seu próprio roteiro, operando sob a suposição de que o conflito não ultrapassará o limite nuclear. Enquanto isso, os investidores voltam suas atenções para os eventos-chave desta semana.

Entre os principais destaques estão os relatórios de inflação ao consumidor do Reino Unido e da zona do euro. Na União Europeia, a expectativa é de que a inflação se estabilize em 1,9%, enquanto no Reino Unido a projeção é de queda, de 3,5% para 3,3% na comparação anual.

A agenda também inclui reuniões dos bancos centrais da Suíça, do Reino Unido e, claro, do Federal Reserve dos Estados Unidos — que deve assumir o protagonismo, ofuscando temporariamente as decisões das autoridades monetárias europeias.

Outros indicadores que merecem atenção são o Índice de Atividade Industrial do Fed da Filadélfia e os dados de vendas no varejo dos Estados Unidos.

Mas voltemos ao principal evento da semana: a decisão de política monetária do Fed, que será definida ao longo de dois dias, na terça e na quarta-feira. Segundo o consenso do mercado, a expectativa é de que o banco central mantenha a taxa básica de juros inalterada em 4,50%.

As principais razões para essa decisão são os números ainda persistentemente elevados da inflação ao consumidor — que registrou alta anual na semana passada, embora abaixo do esperado — e a incerteza em torno das possíveis consequências da presidência de Donald Trump. O presidente do Fed, Jerome Powell, já citou ambos os fatores como justificativa para pausar, por ora, o ciclo de cortes nas taxas de juros.

Então, o que pode acontecer se o Fed mantiver as taxas estáveis?

Sinceramente, não muita coisa. A incerteza continuará sendo a principal força motriz dos mercados. Os traders já começam a precificar cortes nas taxas no segundo semestre do ano. No entanto, considero alta a probabilidade de que as taxas permaneçam inalteradas até o próximo ano. Isso se deve não apenas ao risco de a inflação voltar à marca de 3% e às políticas geoeconômicas pouco claras do presidente dos EUA, mas também à guerra comercial não resolvida entre os EUA e a China, cujo desfecho ainda é incerto.

Diante dessa combinação de fatores negativos — cada um deles funcionando como obstáculo para cortes nas taxas — e do fato de que o mercado já incorporou esses riscos às suas expectativas, podemos esperar a continuidade das tendências atuais:

Nessas circunstâncias, é improvável que os preços dos tokens ultrapassem os seus máximos recentes. É mais provável que permaneçam dentro de amplas faixas de negociação.

Os desenvolvimentos geopolíticos e os acontecimentos no Médio Oriente continuarão a afetar o ouro, o dólar e os mercados bolsistas.

Em geral, com base no panorama geral do mercado, acredito que o resultado da reunião da Reserva Federal não trará mudanças significativas.

O conflito geopolítico no Oriente Médio sustenta os preços do ouro. Se o suporte em 3408,20 for rompido, é possível uma correção descendente em direção a 3382,00 antes de uma tentativa de retomar o crescimento em direção à alta recente de 3450,70. Um nível potencial de venda poderia ser em torno de 3404,12.

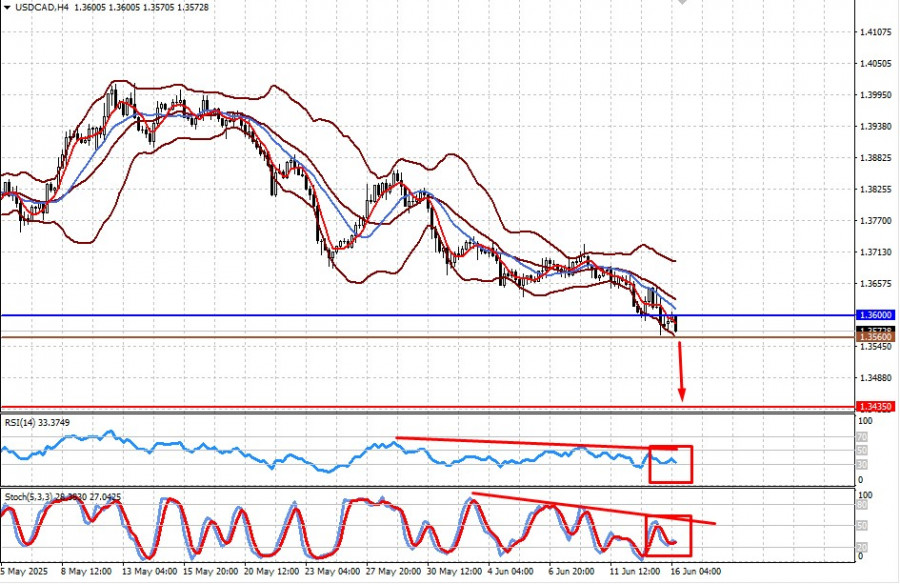

O par está em queda em meio ao aumento dos preços do petróleo bruto, que sustentam o dólar canadense, uma moeda vinculada às commodities. Se os preços do petróleo retomarem o impulso de alta, o USD/CAD enfrentará pressão novamente. Se o par não conseguir subir acima de 1,3600, é provável que haja uma queda para 1,3435. Um nível potencial de venda é 1,3560.

You have already liked this post today

*A análise de mercado aqui postada destina-se a aumentar o seu conhecimento, mas não dar instruções para fazer uma negociação.

Atualmente, o par USD/CHF não apresenta uma direção intradiária clara, oscilando dentro de uma faixa estreita logo acima do nível 0,8155, refletindo a incerteza do mercado durante o pregão europeu

Seis meses após o início da presidência de Donald Trump, parece que ele já exauriu o mundo com suas iniciativas "brilhantes", ações inovadoras destinadas a tornar a América grande novamente

O par GBP/USD operou de forma relativamente estável nesta quinta-feira, considerando o contexto fundamental disponível no mercado. Na noite de quarta-feira, o Federal Reserve anunciou os resultados de sua última

Our new app for your convenient and fast verification

Our new app for your convenient and fast verification

Notificações por

E-mail/SMS

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.